读懂上市公司:会计分析(5b)

声明:本文由作者杨小舟撰写,观点仅代表个人,文中部分图片来自于网络,感谢原作者。

在会计分析(5a)中我们讨论了第四个步骤(确认财报中可能存在的扭曲)中前两部分的内容,今天我们讨论第三部分的内容,即通过其他渠道收集信息进行会计分析。

通过其他渠道收集信息进行分析

作为报表使用者,我们还可以通过研读券商分析报告、新闻报道、交易所的关注函(问询函、监管函)和公司的回复公告等,结合财务报表的分析来识别和评估上市公司财报中的扭曲。当企业出现以下情况时,我们要特别加以关注:

例如,克明面业 (002661)。公司2013年的半年报显示:1-6月实现营业收入5.62亿元,同比增18.67%,实现净利润4156.91万元,同比增9.17%。但公司的应收账款为9754.33万元,与年初的5215.82万元相比,增幅高达87.01%;与去年同期的5538万元相比,增幅也达76%。

公司解释是随着公司销售收入的迅速增加,考虑到长沙项目即将完工投产,为抢占市场份额,以及拓展薄弱地区市场,公司加大了对客户的扶持力度,适当放宽了信用政策。

再如,中联电气(002323)。公司2013年半年报显示,上半年末应收账款达3.28亿元,较年初增加了0.89亿元,占公司当期营业收入的60.96%。从中报可以看出,应收账款增长的主要原因是当年3月份完成对华兴变压器的收购,华兴变压器纳入公司合并报表所致。但是,中联电气2013年上半年营业收入1.46亿元,较上年同期仅增加600万元,同比增幅为4.2%。中联电气合并华兴变压器后营业收入微增,而应收账款大增,说明了什么?说明:要么华兴变压器2013年上半年几乎没有营业收入;要么是中联电气2013年上半年除该子公司之外的营业收入大降。而审计报告显示,华兴变压器2012年末的营业收入为1.34亿元。

根据公司半年报,我们还可以看出,该公司今年上半年净利润为0.23亿元,同比几乎无增长;同时,现金流量表显示,公司2013年1-6月底经营活动产生的现金流量净额为-0.08亿元,净利润的质量也值得关注。

企业放松信用政策,一方面可以促进销售收入的增长;另一方面给企业的现金流带来压力。当企业的应收账款激增,而收入未相应增长时或增幅较小时,我们需要对公司的收入(利润)质量打上个问号:公司是否通过向渠道铺货的方式来增加当期收入,若如此,则下期的收入增长必定受到压制。我们还需要对公司资产负债表上的应收账款打上个问号:公司是否及时、足额地计提了坏账准备。

2.存货巨幅增长(或占收入高)而跌价准备计提比例激进

例如,方大炭素(600516)。公司是炭素制品生产供应基地,主导产品有石墨电极、炭砖、炭糊、特种石墨制品、生物炭制品、炭毡和炭/炭复合材料等炭素新材料产品。方大炭素2012年财报显示,存货账面余额18.58亿元,其中原材料3.5亿元、在产品2.88亿元、产成品3.39亿元、自制半成品7.59亿元。不过公司对巨额的原材料、在产品、自制半成品均未计提任何跌价准备,明显较同行(中钢吉炭、沃尔核材等)激进。中钢吉炭2012年存货账面余额12.74亿元,原材料、在产品、库存商品分别为2.24亿元、8.39亿元、2.11亿元,计提的存货跌价准备分别为516.02万元、294.43万元、384.98万元。沃尔核材2012年存货账面余额2.17亿元,原材料、在产品、产成品半成品分别为6785.1万元、983.98万元、4962.74万元、8662.2万元,计提的存货跌价准备分别为200.17万元、0、286.55万元、69.96万元。

再结合其他信息看,联讯证券曾在其发布的报告中指出,受到国内外经济疲软和固定资产投资增速下滑的影响,2012年钢铁行业、炼焦行业出现明显的去库存、去产能现象,铁矿石价格以及炭素制品的销量和价格同比均大幅下滑。方大炭素毛利率下滑在某种程度上佐证了这一点。公司2012年毛利率32.74%,较2011年大幅下滑5.56个百分点,公司炭素制品产量也从2011年的18.5万吨下降至16.6万吨。

再如,六国化工(600471)。根据公司2012年财报,公司2012年实现存货13.10亿元,相比去年同期的11.34亿元增长了15.52%,但存货跌价准备的计提金额只有1070.38万元,计提比例只有0.8%左右。而同行业的上市公司宏达股份,2012年存货金额15.45亿元,跌价准备计提1.59亿元,计提比例10.29%;鲁北化工存货金额2.06亿元,跌价准备计提了975.74万元,计提比例也有4.74%。

即使按4%比例计提存货跌价准备,则六国化工存货跌价准备的计提额也应达到5000多万元,会减少税前利润4000万左右。

六国化工这几年的财报也挺有意思,赚一年亏一年(公司预计2016年1月至12月归属于上市公司股东的净利润为-12,000万元到-15,000万元),就是不被ST,详见下表(六国化工近几年财务指标)。

对于企业主要的会计估计,无论其是否有变更,我们都需要加以特别关注。

对于存货项目来说,若企业产品的市场需求旺盛,则存货金额的快速上升是正常的;若市场需求疲软、企业收入增长乏力,而期末存货金额巨大,则我们就要质疑其跌价准备的计提是否及时和充足。

3.利润与现金流量有重大背离

企业在初创、起飞(快速发展)阶段,利润和现金流量一般是有重大背离的。但企业在成熟阶段(稳定增长)阶段,若利润与经营性现金流量有重大背离,就有点异常,需要打上一个问号。

例如,*ST烯碳(000511)。2016年半年报显示,公司实现营业收入2.41亿元,同比下降5.33%;实现归属于上市公司股东的净利润-0.54亿元,同比下降577.17%;经营活动产业的现金流量净额更是为-5.91亿元,同比下降222.94%。*ST烯碳解释“主要系报告期公司购买商品、接受劳务支付的现金增加及对外短期拆借资金所致”。

2016年9月7日,深交所在向*ST烯碳下发的半年报问询函中,要求*ST烯碳结合自身的经营特点,说明营业收入和经营活动现金流产生重大背离的原因,披露收入确认的时点和依据,是否符合企业会计准则的规定,并结合同行业公司应收账款周转率的情况,说明公司应收账款的平均账龄和周转率的合理性,以及对外短期拆借资金是否履行过相应的信披义务和审议程序,等等。

*ST烯碳的半年报还显示,奥宇集团和奥宇深加工2014年-2015年均未完成资产置换时的承诺业绩,且奥宇实际控制人迄今仍未对2014年未能实现业绩履行承诺向上市公司进行补偿(根据承诺,奥宇深加工和奥宇集团2014年、2015年两个年度合计应向鸡东烯碳优先分配税后利润共计6120万元)。为此,深交所要求*ST烯碳就上述业绩承诺履行进展、会计处理,以及*ST烯碳拟采取措施进行详细说明。同时,*ST烯碳还需要说明上述长期股权投资的减值准备计提情况以及依据

交易所的监管水平确实是越来越高了。所以,我们在对上市公司进行会计分析时,尤其需要注意交易所发出的各种函,如关注函、问询函、监管函等。参见2016年12月的公号文:分析师可以从交易所对上市公司年报的问询函中学到些什么?

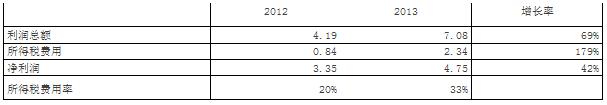

例如,光明乳业(600597)。2014年4月1日公司发布的2013年年度报告,由于报表项目中所得税费用率同比大幅上升,且显著高于法定税率,引发市场高度关注。

根据公司的财务报表附注,导致当期所得税费用率较上年大幅上升的影响因素主要有两个:(1)当期“未确认可抵扣亏损和可抵扣暂时性差异的纳税影响”由上年的7699万元增加至11545万元,较上年增加了3846万元;(2)“本年退回上年所得税”项目由2012年4639万元减少至622万元,当年收到的退税金额较上年减少了4017万元。此外,免税收入的纳税影响额也较上年减少了728万元。

光明乳业会计报表附注显示,2013年末公司未确认递延所得税资产合计金额高达13.6亿元,其中,可抵扣亏损金额9.99亿元。光明乳业在报表附注中表示:“由于未来能否获得足够的应纳税所得额具有不确定性,因此对上述可抵扣暂时性差异和可抵扣亏损没有确认递延所得税资产。”

当企业的所得税税率远高于法定税率时,我们可以打上一个问号:企业是否通过所得税费用项目在年度间调节利润?

我们还需要关注递延所得税资产项目。

例如,五粮液(000858)。公司2013年中报显示,其递延所得税资产-应付职工薪酬项达到5.85亿元。而在2011年末,五粮液“递延所得税资产-应付职工薪酬”项为0,2012年中,该项目金额为1.25亿元,至2012年末,该项目金额上升至4.73亿元。至2013年6月末,该项目金额升至5.85亿元。有分析称,公司通过该资产项储备利润达到23.4亿元,或为公司对行业预期发生变化而调节利润。基本原理是:当公司提前计提或提前支付职工薪酬时,在公司会计处理上已经确认为成本,减少了当期利润,理应少交所得税,但税法不承认该部分预先计提的成本,认为所得税仍应按计提该部分职工薪酬前的税前利润征收。因此,该部分按会计准则应交纳的所得税与税法规定实际缴纳的所得税之间形成的临时性差异,成为公司递延所得税资产-应付职工薪酬。公司未来实际支付该部分薪酬时,可以不再提前计提或减少计提新的费用,即可减少企业当期成本或费用,实现释放利润的目的。详见相关报道:解密五粮液递延所得税资产飙升:把利润先“埋”起来?

长期待摊费用项目也值得关注。

永辉超市(601933)财报显示,公司门店装修费金额较大,且近两年来增加较快。公司披露的2011年年报显示,装修费期初额6.47亿元,本期增加额5.24亿元,本期摊销额1.35亿元,期末额10.36亿元。2012年上半年,公司装修费进一步攀升,期初额10.36亿元,本期增加额2.8亿元,本期摊销额0.89亿元,期末余额12.28亿元。

永辉超市的会计政策规定,新开门店装修及改造支出在预计最长受益期10年和剩余租赁期孰短的期限内按直线法进行摊销;已开业门店二次(或二次以上)装修及改良支出在预计最长受益期5年和剩余租赁期孰短的期限内按直线法进行摊销。

市场上有分析师认为,永辉超市(601933)对于新店装修费用以最长的期限十年进行摊销,过于激进。依据申万三级行业,查阅同行业可比上市公司的长期待摊费用会计政策,红旗连锁、人人乐均对门店装修支出摊销年限做出了具体的规定。其中,人人乐门店所有类型的装修费用均按照5年摊销;红旗连锁新开大卖场装修支出在预计受益期5年内进行摊销,已开业卖场的二次(或二次以上)装修及改良支出在预计受益期2年内进行摊销。

与上面两家上市公司相比,永辉超市新开门店装修支出摊销年限明显过长。值得注意的是,对2011年、2012年上半年长期待摊费用大幅增加,公司解释称,主要系新店装修费所致。

5.企业预期之外的第四季度调整

例如,*ST中富在年报披露期的最后一天,随年报抛出了一份包含七大类合计8.8亿元的大额计提,受到业内人士的广泛质疑。结合该公司近年来的财务状况,有投资者直指其存在“洗大澡”嫌疑。

据*ST中富年报披露,2013年公司实现营业收入27.96亿元,亏损11.10亿元,其中8.45亿元为固定资产及其他长期资产的资产减值所致。回查公司的资产减值公告,*ST中富本轮计提涉及应收款项、存货、固定资产、在建工程、长期待摊费用、商誉等七大类科目。

“不计提也要亏两三个亿,所以这是要把现在能亏的都亏掉,这样2014年财务上就没有什么包袱了。短期看,这的确有误导投资者之嫌。”一位投资者如此表示。

分类来看,在*ST中富的七大类资产减值准备计提中,最大的一笔计提发生于固定资产减值准备,该笔计提金额超过8亿元。据公告,公司对固定资产及其他长期资产(包括在建工程、无形资产和长期待摊费用等)的可使用状态进行了全面评估。对于因产品结构调整和客户需求变化等因素导致无法继续使用的,公司在评估其预计可收回金额后,先对该部分固定资产及其他长期资产计提减值准备。此外,公司根据《企业会计准则8号》中的相关规定,按照资产组对剩余存在减值迹象的固定资产进一步进行了减值测试。

6.商誉确认与减值计提

据统计,截止2016年三季度末,A股上市公司累计商誉为9260.10亿,而同期营业利润仅为27657.39亿,占比高达33.48%。很多A股上市公司(特别是创业板公司)的业绩主要靠并购,与此同时,在合并报表上就形成了大额的商誉,而商誉减值的计提往往成为这些企业在年度间调节利润的重要工具。

例如,海立美达(002537)。公司2015年年报显示,实现营业收入20.65亿,同比下降17.6%,销售量同比增长19.49%,销售费用同比增长9.42%;但归属于上市公司股东的净利润0.73亿元,同比增长143.1%。公司年报还显示,公司子公司日照兴业汽车配件有限公司和日照兴发汽车零部件制造有限公司净利润分别为-1359万元和17万元,报告期末,上述公司商誉原值分别为1.02亿元和0.31亿元,公司未计提相应的减值。而这两家公司从2014年开始业绩迅速下滑,2015年日照兴业和日照兴发的净利润分别为-1,359万元和17万元。深交所也于2016年4月向公司下发了《关于对青岛海立美达股份有限公司的年报问询函》,要求公司结合子公司所属行业情况说明上述公司亏损或微利的原因,并说明相关商誉减值准备是否计提充分。

如果你仔细研读深交所的问询函、公司回复公告,以及其他的分析报告或相关信息后,仍认为公司商誉减值准备的计提不够充分,则可以在公司利润表的“资产减值损失”项目上打上问号。

总结:通过上述初步的比较和分析,我们可以对目标上市公司的资产负债表、利润表中特定项目的金额打上问号,但该项目的金额是否是扭曲的,扭曲程度有多大?我们还需要进一步深入分析,才能正确地评估和确认。例如,某上市公司2015年的售后保证费用计提比例明显低于同行,我们可以先在管理费用项目上打上问号?但不能就此确认公司在此项目上进行了盈余管理(虚增了利润)!如果2014、2015年是该公司的“质量控制年”呢?公司通过大量投入(产品制造、检测设备更新,管理制度和流程优化等)使得产品质量和服务质量大幅提升,也明显高于同行。在这种情况下,企业的售后保证费用的计提比例低于同行是有一定道理的。

粤公网安备 44010602009196号

粤公网安备 44010602009196号